☆金利タイプとメリット・デメリット

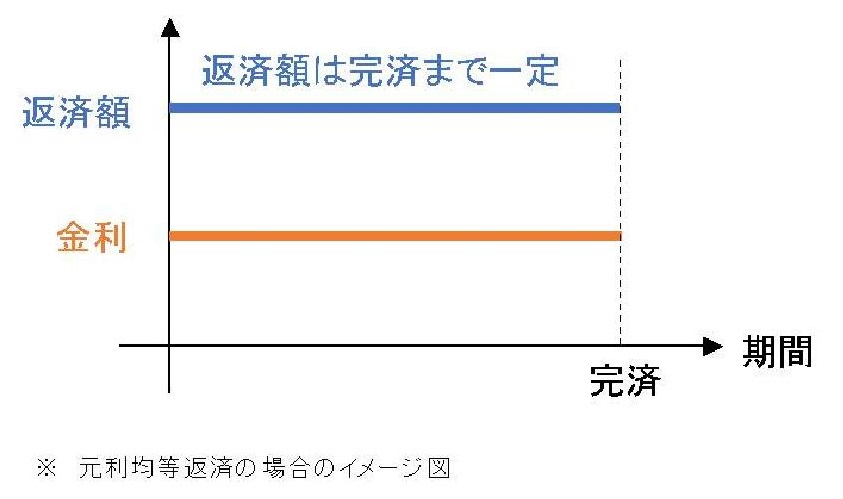

①全期間固定金利型

①全期間の返済額が一定なので、家計のやりくりが計画的にできる。

②将来起こるかもしれない金利上昇リスクを負わなくてすむ。

①ほかの商品と比べて設定される金利水準が高い。

②金利水準が高く、月々の家計負担が大きい。

※全期間固定のため、金融機関も金利上昇のリスクを考え、変動金利型に比べると適応金利は高くなります。

※家計への負担が大きいため、繰り上げ返済による早期完済には向いていない。

繰り上げ返済をして、早く完済するにこしたことはありませんが、繰り上げ返済には、将来の金利上昇に備えて

早く完済するという側面もありますので、固定金利には合っていません。

将来の金利上昇リスクを回避したい、安全志向の人。

金利の上昇リスクはありませんが、金利水準が高く、家計負担が大きくなりますので、無理な繰り上げ返済は行わず

毎月しっかりコツコツと返済を考えている人に向いています。

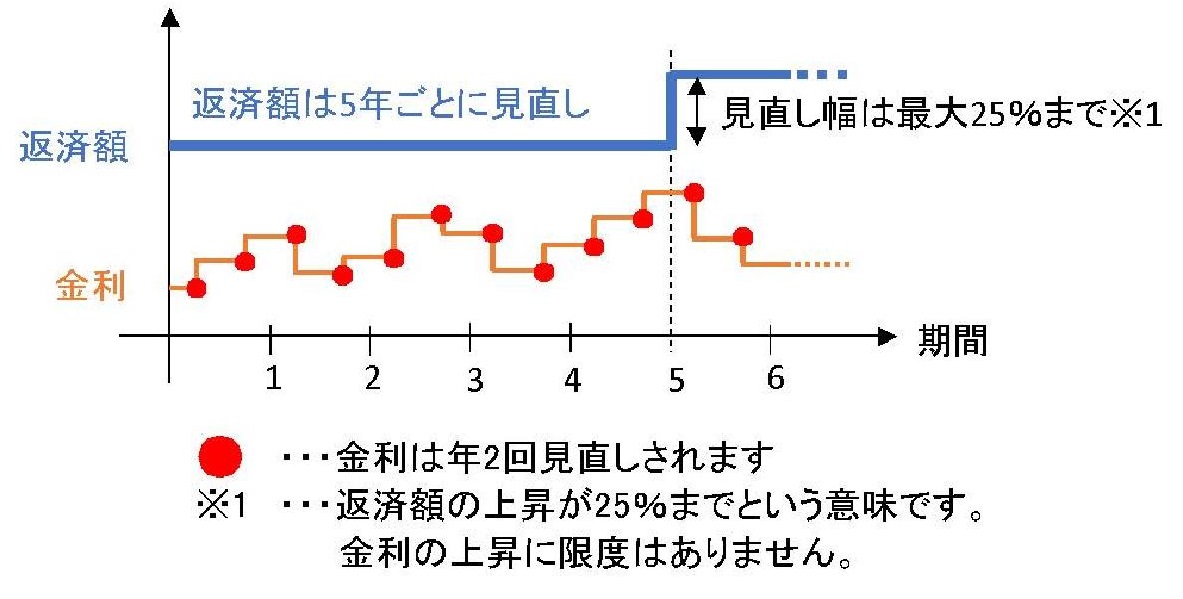

②変動金利型

①ほかの商品と比べて金利水準が低いため、家計への負担が少ない。

②返済額は5年間は一定。返済額見直しの時も最大で25%までしか上昇しない。

例えば5年間毎月返済額が100,000円としたとき、次の5年間は125,000円以上あがることはないということ。

①返済中に金利が上昇した場合、予定していた通りに元金が減らない可能性がある。

②金利が急激に上昇した場合、利息支払い分が返済額を超えてしまい、元金が減らない可能性がある。

※図をみてもらったら分かる通り、5年間返済額は一定ですが、金利は年2回見直され、上がったり、下がったり

しています。金利が下がったときは元金が多く減りますが、金利が上がったときは元金が少ししか減りません。

※返済額は5年ごとに見直され、25%以上は上昇しないようになっていますが、あくまで返済額の上昇のこと

であり、金利の上昇に限度はありません。

そのことから、返済額は変わらなくても、金利の急激な上昇によっては、元金は減らずに、利息分だけ支払うこと

になるということが考えられます。

毎月10万円返済してるけど返済の中身をみたら10万円すべてが利息分ということがありえるということです。

収入が多い人。共働き世帯で家計収支にある程度余裕があり、積極的にリスクを取れる人、早期完済を目指す人、

資産運用に積極的な人に向いています。

適応金利が低いため、家計収支に余裕が出来る分、将来の金利上昇リスクを常に考え、積極的に繰り上げ返済できる人に向いています。

繰り上げ返済はすべて元金の返済に充てられます。金利の低いうちに積極的に繰り上げ返済し借り入れ残高、期間を減らしましょう。

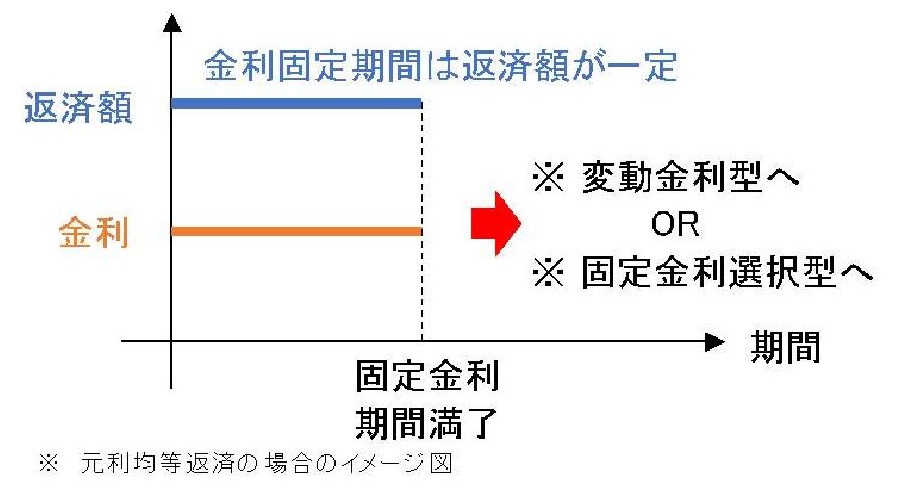

③固定金利選択型

①固定期間は金利も返済額も一定なので家計の計画が立てやすい。

②金融機関のキャンペーンなどで有利な条件で借り入れできる場合がある。

①固定期間が満了した後の返済計画が立てづらい。

②固定期間満了後の返済額が大きく上昇する可能性がある。

※変動金利型の場合は5年ごとの返済額見直しの際、返済額上昇は25%までとされていますが、

固定金利選択型の場合は上昇の上限がありません。

固定期間満了までにある程度繰り上げ返済を積極的にできる人に向いています。

住宅ローンを利用する際は、不動産屋さんや、金融機関の勧められるがままにではなく、いろいろと相談して決めてくださいね。

ここからはじまるはローンの事前審査や借り入れを行う際のお手伝いはもちろんさせていただきますが、

ローン事務手数料は一切請求いたしませんので、安心してご相談ください。